こんにちは、NISAで何を買えば良いの?と聞かれますが

「結局、手数料が安けりゃ勝ちなの?」

「これとこれは何が違うの?……と。

でも、毎回説明するのも大変。

なのでこう言いました。

「もう全部買って確かめてみるわ」

ということで、1年前に35本の投資信託を1万円ずつ購入して、放置してみました。

楽天証券には2,500種類以上もの投資信託があります。

正直、そんなにあっても全部はいりませんよね。

でも「じゃあ、どれを選べばいいの?」と聞かれると…これがまた難しい。

金融リテラシーのある人なら、手数料や投資対象の違いなどから選べますが、初心者にそれを丁寧に説明するのは至難の業。

そこで今回は、「とりあえず結果を見れば少しはわかるかも💡」

という思いから、35本のファンドに1万円ずつ投資して1年間放置してみた結果をまとめてみました。

まず、ネーミング何?

投資信託って、なんでこんなに似た名前が多いんでしょう?

たとえば「eMAXIS Slim 米国株式(S&P500)」と「SMT iPlus 米国株式(つみたてインデックス・アメリカ)」。

どちらも“アメリカ、もしくは全世界に投資する”と書いてある。でも、信託報酬が違ったり、微妙に値動きが違ったり…

「何が違うの?」とよく聞かれますが、目論見書を見ても正直わかりにくい。

だったら──

実際に全部買って、1年放置してみようじゃないか。

ということで、思いつき半分・好奇心半分で1万円ずつ35本のファンドを購入。

このページではその結果を**“数字”で公開**していきます。

■ 第1章:購入のルール|実験のスタートは2024年6月

- 楽天証券を使い、2024年6月に35本の投資信託を各1万円ずつ購入

- 銘柄は、全世界株・米国株・インド株・バランス型・オルカン・S&P500系などさまざま

- すべて「分配金再投資型」+放置運用(積立や売買は一切ナシ)

📷 購入証明(2024年6月)画像を挿入

■ 第2章:初期の成績(2024年8月)|スタート2ヶ月後のようす

📷 2024年8月の保有一覧スクショを掲載 (購入から2ヶ月目)

この段階でほぼオールマイナス、まだ差は小さめ。2024年8月ではまだインド株少し強かったんですね!

むしろ、「同じように見えるファンドでも成績にバラつきが出始めている」という印象。

■ 第3章:1年近く経過した現在の成績(2025年6月)

あれから、1年….. 📷 2025年6月23日の評価額スクショを掲載

ここで差が一気に開いてきます。

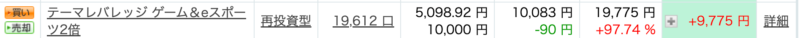

- 成績が良いファンドは+9,000円超え(例:ゲーム&スポーツ2倍)

- 成績が悪いファンドは−700円以上のマイナスもちらほら

- 「全く同じ指数を追っているはず」のファンドでも成績に明確な差!

一方で、インド関連ファンドがほぼ全滅!5つのファンドで約4%のの下落

📊 投資信託比較表(1年間・元本100万円)

| ファンド名(略称) | ファンド名(正式名称) | 元本 | 実質利回り | 年間収益 | 1年後の評価額 |

|---|---|---|---|---|---|

| オルカン | eMAXIS Slim 全世界株式(オール・カントリー) | 100万円 | +6.08% | +60,822円 | 1,060,822円 |

| インド | eMAXIS インド株式インデックス | 100万円 | −7.78% | −77,800円 | 922,200円 |

🔼 トータルリターン上位5ファンド

| 順位 | ファンド名 | リターン(円) |

|---|---|---|

| 1位 | テーマパークとeスポーツ2倍 | +9,775円 |

| 2位 | 三菱UFJ純金ファンド | +3,170円 |

| 3位 | iFreeNEXT FANG+ | +2,673円 |

| 4位 | eMAXIS Slim 先進国株式 | +659円 |

| 5位 | eMAXIS NASDAQ100 | +895円 |

この、テーマパークとeスポーツ2倍は典型的なテーマファンド。

リターンもすごいが逆だったらガチでやべえな・・

▼詳しくはこちら 手数料を見てくださいね!テーマファンドは管理費用が高い!

| 順位 | ファンド名 | リターン(円) |

|---|---|---|

| 1位 | ニッセイSOX指数(半導体) | ▲790円 (-7.9%) |

| 2位 | eMAXIS インド株インデックス | ▲735円 (-7.35%) |

| 3位 | auAM Nifty50インド株 | ▲734円 (-7.34%) |

| 4位 | たわらノーロード先進国債券 | ▲319円. (-3.1%) |

| 5位 | 楽天・全世界株式インデックス | ▲247円. (-2.47%) |

SOX指数(半導体)市場は−30%もザラでした。最近は脅威の回復をして助かりましたね

これ、ま?・・たった7〜8ヶ月でー41%?

著者よく耐えたなwww

テーマ株とかは、普段買わないんすよ!今回は1万円チャレンジなので気にもしなかったですが、

これメインだったらやばかったですね。流行り物ファンドは価格が戻らないこともあるので初心者の方はオルカン買っときましょ!

☠️基準価格が22,363円から13,065円に下落した場合、約41.58%の下落率になります。☠️

🎯 人気があった「テーマ型ファンド」の例

| テーマ | ファンド名の一例 | 特徴・備考 |

|---|---|---|

| AI(人工知能) | グローバルAIファンド | NVIDIAやGoogleなどのAI関連企業へ集中投資。2016年頃から人気急騰。 |

| ロボット | ロボット・テクノロジー関連株ファンド(愛称:ロボテック) | 日本や米国の自動化・ロボティクス企業に投資。 |

| フィンテック | フィンテック革命ファンド | キャッシュレスや仮想通貨、ブロックチェーンなど。 |

| 宇宙開発 | 宇宙関連株ファンド | SpaceX、ロッキード・マーチンなど宇宙ビジネス関連株に投資。 |

| 5G通信 | グローバル5G関連株ファンド | 通信機器・半導体・基地局などに投資。2020年ごろ話題に。 |

| 再生可能エネルギー | グローバル・グリーン・エネルギー | 太陽光・風力・電気自動車など環境テーマに注目。 |

| SDGs/ESG | 野村SDGs日本株ファンド | 持続可能な社会・環境配慮企業に特化。 |

| DX(デジタルトランスフォーメーション) | 日本のDX関連株ファンド | 日本企業のデジタル化に投資。 |

| バイオ・医療 | グローバル・ヘルスケア&バイオファンド | 医薬品、ワクチン、先進医療機器に関連。 |

| インド経済成長 | インド・中小型株式ファンド | 人口増加とIT産業に期待して人気に。2023年以降好調。 |

■ 第4章:名前は似てるのにこんなに違う!? 気づきまとめ

さあ!ここからが「これ一緒じゃねえの?」ファンドをコスト面や利回りを表にしました。

✅ SBI・全世界株式インデックス・ファンド +5,92%

| 項目 | 内容 |

|---|---|

| 運用会社 | SBIアセットマネジメント |

| 対象指数 | FTSEグローバル・オールキャップ・インデックス |

| 投資対象 | 全世界株式(先進国・新興国・日本を含む) |

| 信託報酬(管理費用) | 年0.1022%(税込) |

| 実質コスト(直近1年) | 年0.11%(2023年11月14日〜2024年11月12日報告より) |

| 分配金 | 再投資型(分配なし) |

✅ eMAXIS Slim 全世界株式(オール・カントリー)+6,14%

| 項目 | 内容 |

|---|---|

| 運用会社 | 三菱UFJアセットマネジメント |

| 対象指数 | FTSEグローバル・オールキャップ・インデックス |

| 投資対象 | 日本を含む全世界の株式(大型・中型・小型株、先進国+新興国) |

| 信託報酬(管理費用) | 年 0.05775%(税込) ※2025年6月時点で最安水準の一つ |

| 分配金 | 再投資型(分配なし) |

✅ Tracers MSCIオール・カントリー・インデックス(全世界株式)+6,15%

| 項目 | 内容 |

|---|---|

| 運用会社 | 三菱UFJアセットマネジメント |

| 対象指数 | MSCI オール・カントリー・ワールド・インデックス(MSCI ACWI) |

| 信託報酬(管理費用) | 年率 0.05775%(税込) |

| 実質コスト(総経費率) | 0.13%(2023年4月26日〜2024年5月16日のデータより) |

✅ 楽天・プラス・オールカントリー株式インデックス・ファンド+5,97%

| 項目 | 内容 |

|---|---|

| 運用会社 | 楽天投信投資顧問(楽天アセットマネジメント) |

| 対象指数 | MSCIオール・カントリー・ワールド・インデックス(円ベース) |

| 投資対象 | 日本を含む全世界の株式(大型・中型株、先進国+新興国) |

| 信託報酬(管理費用) | 年 0.0561%(税込) |

| 実質コスト | 0.0561%(信託報酬と同一、追加費用なし) |

| 分配金 | 再投資型(分配なし) |

信託報酬 年 0.0561%(税込) を

年間1万円 投資していた場合のコストを計算すると:

10,000円 × 0.0561\% = 5.61円だから、年間わずか「約5.61円」しかかかりません。

ですが下にも記載しましたが、実質コストが今の所不明です。とはいっても信託報酬よりはかからないと思います。

🔍 予想:0.10%〜0.13% 前後が妥当と考えられます。

まあ、あまり気にせんでいいかな?

100億とか購入してたらあれだけど、100万円とかなら気にしなくていいよ!

⚠️銀行の窓口や証券窓口では「絶対に投資信託を購入しないでください」コストが100倍になるかもしれません!

楽天証券やSBI証券のようなネット証券で買えば数十円レベルのコストなのに、銀行の窓口や対面型証券会社で買うと、100倍以上のコストがかかることもあります。

は?100倍?言い過ぎやろ?

著者も手数料を銀行窓口で聞いていたし、チャットGPTに「銀行や証券窓口でのコストはネットの何倍?」と聞いても100倍かかるかも。と

私の親が銀行で勧められていました。多分中身はオルカンでしたが目にみえる手数料だけで2〜3万円

みんな、投資信託はネット証券で購入しよう!

❌ 窓口購入での注意点(特にインデックス投資信託の場合)

そもそもテーマ型やアクティブ型を強く勧められることもある

信託報酬が高い商品を案内されがち(例:同じオルカン系でも手数料が0.5%超)

売買手数料がかかるファンドも存在(ネット証券は無料が基本)

商品の選択肢が非常に少ない(ネット証券は数千本、銀行は数十本)

💸【100万円分購入した場合のコスト比較(1年目)】

| 比較項目 | ネット証券(例:eMAXIS Slim オルカン) | 銀行窓口ファンド(例:高コストアクティブ型) |

|---|---|---|

| 購入時手数料 | 0円(ノーロード) | 33,000円(税込3.3%の場合) |

| 年間信託報酬+実質コスト | 1,200円程度(年率0.12%想定) | 18,000円程度(年率1.8%想定) |

| 合計コスト(初年度) | 1,200円 | 51,000円 |

| 差額 | – | ▲49,800円 |

| 費用の種類 | 内容 | このファンドでは? |

|---|---|---|

| 購入時手数料 | 買う時にかかる費用(販売会社が設定) | なし(0円) |

| 売却時手数料 | 解約・売却時にかかる費用 | なし(0円) |

| 信託財産留保額 | 売却時にファンドに支払う手数料(他の保有者への不利益を避けるため) | なし(0円) |

| 実質コスト(=総経費率) | 年間の運用に実際かかった費用(信託報酬+監査・事務手数料など) | 最新データ未掲載。今のところ不明。 |

| 為替手数料(外貨建て資産) | 円と外貨を交換する際のコスト | 間接的にかかるが、明示されない |

■ 第5章:初心者向けアドバイス|どう選べばいいの?

eMAXIS Slimシリーズか、楽天プラスシリーズが吉!

「全部買って比較」は楽しいけど、現実的ではありません。

ただこの実験で分かったのは…結局は安い手数料のオルカンでいいか!

信託報酬が低い、オルカンやS&P500はどこも大差ない

同じ指数でも、運用方法(直投型・FoF型)で差がつく

地味にコストが効いてくるので、手数料は要チェック

アクティブファンドやテーマ的な投資信託はやめておこう

S&P500?んーでも問題ないですが、ちょいちょい戦争の話題が出て

株価が乱高下しますよね。メンタル面を考えてオルカン!

■ まとめ|たかが1年、されど1年

似たようなファンドでも、1年間放置するだけで数%の違いが出る。

「どうせ一緒でしょ?」と思ってると、知らない間に“損してる側”になってるかも。

これからも半年後・1年後と、定期的に比較記事を更新していく予定です。

「どれ買えばいいの?」と迷っている方の参考になればうれしいです。

以上です。このブログが少しでも参考になって他の記事も読んでくれたら嬉しいです。

このブログを読んでいただけた方には「お金の苦労」がなくなれば良いなと思っています。

では次の記事でお会いしましょう

🐡の記事が「参考になった🎣」「また読みたい🐟」と思ってくれた方は、

ぐふっ・・お、応援ヨガー9、8.7654321.

⬇️ポチッと応援よろしくお願いします!🐠

🔗 関連記事(内部リンク例)

『Just Keep Buying』で学ぶ|お金を使うのがヘタな人のための支出法

【必見】新NISAに1800万円投資したら老後はどうなる?非課税運用の実力とは

たった1つが“連鎖負債”に!買って後悔した趣味・モノ選【2025年版】

コメント