高配当 vs インデックス どちらが正解?

こんにちは!今回は個別株の配当金(トヨタ自動車とか)インデックス投資信託、(オルカンやS&P)どちらが良いか迷っている方にぜひ読んでいただきたい記事になりました。結局はどっちが儲かるの?ですよね。結論を言うと「人それぞれ」目的によって配当金が良いか、売却益で利益を獲得するか、自分のライフワークによるかもしれません。

この記事を読んで、私は配当が向いているや、いや再投資できるインデックスにしよう!

と自分の方向性が決められるかもしれません。それでは本編へ!

最近、証券口座の乗っ取り被害がニュースで取り上げられることが増え、「投資の安全性」に対する意識が高まっています。私自身、以前は高配当株を中心に資産運用をしていましたが、こうした背景もあり、現在ではインデックス投資信託へと方針を切り替えました。

著者は画像に写っている配当金のお知らせがくる、この封筒が好きで色々な企業株を購入していました。

ですが、2018年位からeMAXIS Slim米国株式(S&P500)やオルカンの誕生で「企業分析や適正価格まで待つ事がいらないインデックス投資が楽になり配当銘柄から変更しました。

「高配当株とインデックス投資、結局どっちがいいの?」という声はよく聞きます。私も長年この2つのスタイルを試しながら、試行錯誤を続けてきました。

本記事では、私自身の実践記録や感じたことをベースに、「それぞれのメリット・デメリット」や、「乗っ取りなどのリスクへの強さ」、さらに「NISAとの相性」などについて掘り下げていきます。今まさに投資方針に迷っている方にとって、選択のヒントになれば嬉しいです。

まもるくん、高配当とインデックスはどう違うの?あとこれから投資を始めるならどちらが初心者向けかな?

高配当株は定期的に配当金がもらえる安心感があるけど、買い時や企業分析、あと減配リスクや税金がデメリットだよ。配当株は結構難しいかも。

インデックス投資は分散が効いて、再投資で資産が増えやすいから初心者にはおすすめ!投資タイミングは無いから淡々と家計に無理なく積み立てをすることが大事だね

📊 配当株 vs インデックス投資:メリット・デメリット比較表(NISA対応版)

| 比較項目 | 配当株(高配当株) | インデックス投資信託 |

|---|---|---|

| 収益の受け取り方 | 配当金として現金受取 | 配当金は自動的に再投資(分配金再投資型) |

| NISAでの税金 | 非課税(※外国株は一部課税) | 非課税(再投資分も非課税) |

| 税制面(特定口座) | 約20%の税金(NISAなら非課税) | 売却益に約20%課税(NISAなら非課税) |

| 資産成長の効率 | 単利的(再投資には手間) | 複利的(再投資が自動) |

| 不況時の強さ | 減配・無配リスクあり | 分散されており比較的安定 |

| 投資管理の手間 | 銘柄選定・権利日確認が必要 | 基本的にほったらかしでOK |

| リスク分散 | 個別企業リスクが高め | 市場全体に分散投資できる |

| 初心者向けか? | やや上級者向け | 初心者にも始めやすい |

| 証券口座乗っ取り対策 | 即時売却されるリスクあり | 売却まで時間がかかり安全性高い |

※米国株など一部の外国株配当は現地課税(例:米国10%)あり。

配当金がもたらす安心感と落とし穴【実体験ベース】

高配当株の一番の魅力は、やはり定期的に得られる配当収入です。

たとえば、三菱商事や日本たばこ産業(JT)などの高配当株を保有していれば、年に2回、現金での配当金が振り込まれます。

この「実際にお金がもらえる感覚」は非常にわかりやすく、特にサラリーマン時代には副収入として心強く感じていました。

また、老後の生活資金としても活用しやすいのが高配当株の強みです。

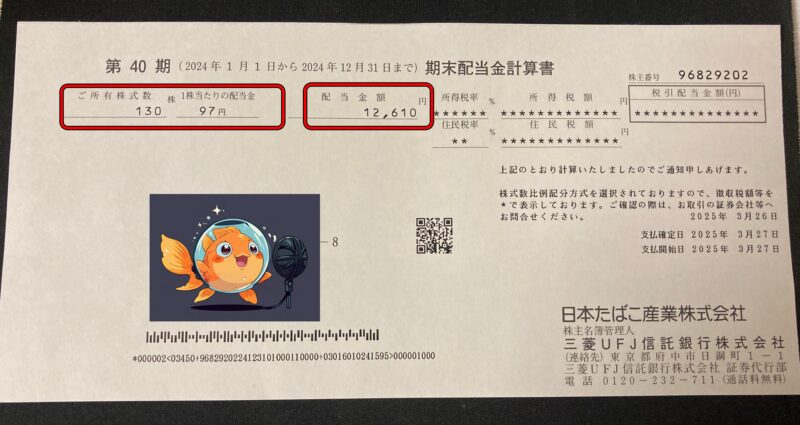

配当確定日の株価は終値で4.080円。それを130 株保有しているので、合計530,400円。配当利回りは4,75%。

配当金が貰える月は3月と9月にそれぞれ12,610円

株価が下がっても、配当金が出るので放置できますね

その裏にある注意点

しかし、デメリットも見えてきました。まず、配当金にはすぐに約20%の税金がかかるため、もらった金額の全てを使えるわけではありません。例えば1万円の配当が出ても、実際の手取りは約8,000円程度です。(NISAなら非課税ですが、再投資は手動でやらないといけない)

さらに、企業の業績悪化により減配・無配になるリスクもあります。(減配、無配になると株価も下落の可能性が大)

実際、2020年のコロナショックの際には、多くの企業が配当を一時停止または減額しました(例:日本郵政(減配)、ANAなど)

せっかく購入した株が無配当になったら、家計にも負担がかかるので大変。その例をあげてみます

コロナ禍で無配となった主な有名企業(2020〜2022年)

| 企業名 | 銘柄コード | 業種 | 年度 | 配当金の変化 | 備考 |

|---|---|---|---|---|---|

| ANAホールディングス | 9202 | 空運 | 2019 → 2021〜2023 | 75円 → 0円 | 2024年に15円で復配 |

| 日本航空(JAL) | 9201 | 空運 | 2019 → 2021〜2022 | 110円 → 0円 | 2023年に25円で復配 |

| JR東日本 | 9020 | 鉄道 | 2019 → 2021 | 150円 → 0円 | 2022年に50円で復配 |

| JR西日本 | 9021 | 鉄道 | 2019 → 2021 | 175円 → 0円 | 2022年に50円で復配 |

| オリエンタルランド | 4661 | レジャー | 2020 → 2021 | 44円 → 26円 | 減配、2022年以降増配傾向 |

| HIS | 9603 | 旅行 | 2019 → 2020〜2022 | 30円 → 0円 | 2023年に6円で復配 |

| 日本郵政 | 6178 | 通信・物流 | 2019 → 2020 | 50円 → 25円(期末配当なし) | 年間合計は維持(中間のみ実施) |

沢山の配当銘柄を保有していると、上場株式配当等の支払通知書が届いて、「あ!減配したんだ」と気づく時もあります。配当金を目的とした投資家はセクター(業種)別に色々な会社の株を保有しているので、少しくらいの減配では見逃すことがあるかもしれません

※団塊世代の方には「茶封筒とか配当茶封筒」と呼ぶ方も

インデックス投資信託のメリットと安全性の再評価

乗っ取りリスクに強い理由

ETFや個別株はワンクリックで売却されてしまいますが、投資信託(特にインデックス投資信託)は注文してから売却までに時間がかかるため、即時換金されるリスクが比較的低いといえます。

加えて、注文を出しても当日中にキャンセルする猶予がある場合が多いため、毎日一度でも口座確認していれば、不正売却を未然に防げる可能性があります。

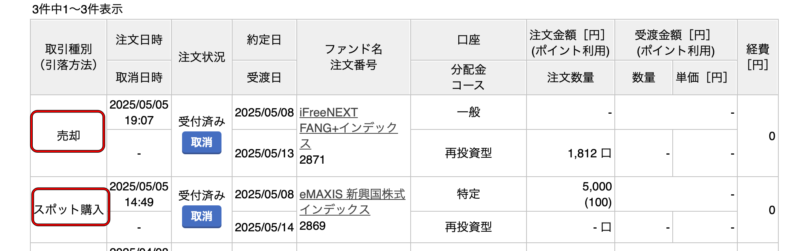

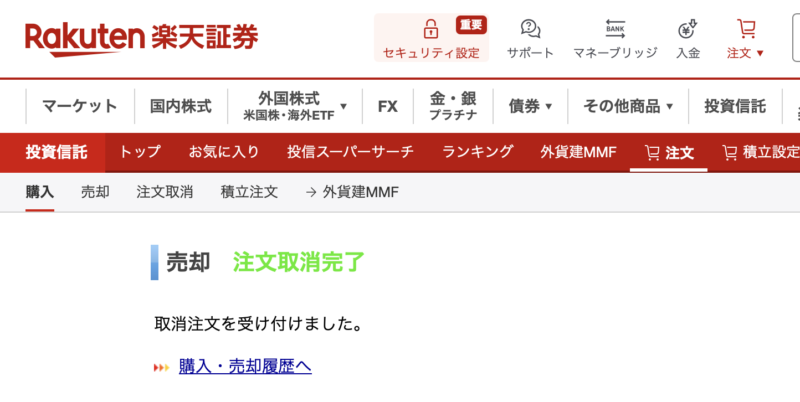

個別株やETFなどは売却は瞬間で終わりますが、投資信託の場合ですと、15時に売却されるので、それまでに発見できれば下の図のようにキャンセルできます。

例えば、朝やお昼頃に口座を乗っ取られて、14:59分までに注文状況の「取り消し」をクリックして暗証番号を打てばキャンセル(注文取り消し完了)できます。とうし

ですが、証券口座に残高があれば、乗っ取り犯が好きな株を残高分変えてしまいます

NISAの非課税再投資の恩恵が大きい

インデックス投資信託は、配当や利息が自動で再投資される仕組み(分配金再投資型)が多く、複利効果が最大化されやすいのが特徴です。

特に新NISAでは、再投資分も非課税で運用されるため、税金を気にせず複利を生かせるのは大きなメリットです。

💹 配当を再投資する vs しない場合の資産の違い(年利3%、初期100万円)

| 年数 | 配当受け取り(単利) | 配当再投資(複利) |

|---|---|---|

| 1年 | 1,030,000円 | 1,030,000円 |

| 5年 | 1,150,000円 | 1,159,274円 |

| 10年 | 1,300,000円 | 1,343,916円 |

| 15年 | 1,450,000円 | 1,557,967円 |

※前提:配当利回り年3%、税引き考慮せず。

結論:目的によって選ぼう!どちらも正解になり得る

| 項目 | 高配当株 | インデックス投資 |

|---|---|---|

| 安定収入 | ◎ 毎年現金で受け取れる | △ 再投資が基本 |

| 税金対策 | △ 税引き20.315%が都度発生 | ◎ NISAを使えば非課税 |

| リスク管理 | △ 減配や業績不振リスクあり | ◎ 分散投資・自動積立で安定 |

| 不正アクセス | △ ワンクリックで売却可能 | ◎ 時間がかかる=リスク低減可能 |

| 老後向き | ◎ キャッシュフロー確保しやすい | ○ 取り崩し戦略次第で対応可 |

➡ 「配当金で生活補助したい」人は高配当株。

➡ 「資産を最大化したい」人はインデックス投資。

あなたはどっち派?簡単チェック

- 毎月の生活費に少し余裕がほしい → 高配当株

- 投資に手間をかけたくない → インデックス投資

- 老後の資産形成を重視 → インデックス投資

- 投資でお金を「得ている実感」がほしい → 高配当株

よくある質問(FAQ)

Q. 高配当株とインデックス投資、どちらが初心者向きですか?

A. 自動的に積立・分散投資できるインデックス投資が初心者には扱いやすいでしょう。

たとえば、ある株が1株1,000円で配当金が40円だと、利回りは4%になります。でも、もし株価が急落して800円になっても、配当金が変わらなければ利回りは5%にアップするんです。配当利回りは「配当÷株価」で決まるので、株価が下がると利回りは高く見える仕組みなんですね。ただし、株価下落には理由があることも多いので、慎重に判断しましょうね!

📊 配当利回りの変化と100株購入時の比較

| 項目 | 株価1,000円の場合 | 株価800円の場合 |

|---|---|---|

| 株価(1株あたり) | 1,000円 | 800円 |

| 配当金(1株あたり) | 40円 | 40円(同じ) |

| 利回り計算式 | 40 ÷ 1,000 = 4% | 40 ÷ 800 = 5% |

| 利回り | 4% | 5% |

| 100株の投資額(最初の必要金額) | 100,000円(1,000円×100) | 80,000円(800円×100) |

| 年間配当金(100株)×40円 | 4,000円 | 4,000円(同じ) |

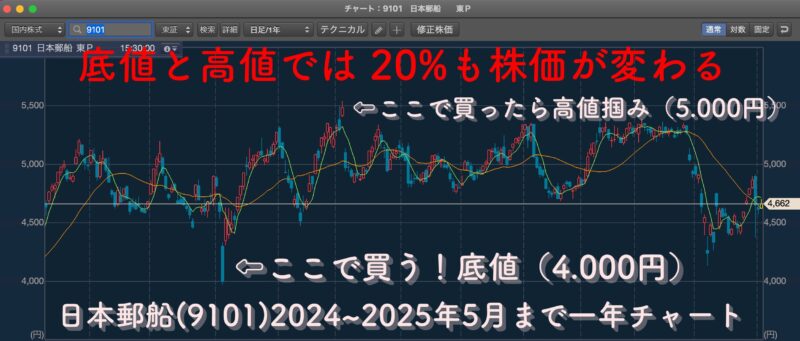

同じ株でも、安い時と高い時では1.000円(20%)も違う。高配当銘柄はいつでも買えば良いわけではないね!高い時に買ったら配当金は貰えるけど、元本は赤字のままになってしまう。

配当金銘柄を狙うときは、いかに相場が異常値(混乱した時)に買えるか。なになにショックやら100年に一回の大暴落なんて時には買えるチャンスが来ます

💡 補足ポイント

- 株価が下がると、同じ配当金でも利回りが上がる。

- 投資額も安くなるが、株価下落にはリスク要因が潜んでいる可能性も。

- 高利回りを「チャンス」と見るか、「リスク」と捉えるかは状況次第。

Q. NISAで配当金を受け取ったら非課税になりますか?

A. NISA枠内であれば配当金も非課税ですが、口座の設定によって自動課税になることがあるため確認が必要です。

そうなんです、NISAなら配当金も非課税なんですが、「株式数比例配分方式」に設定していないと課税されてしまうケースもあるんです。証券口座の設定で変更できるので、NISAを使っている方はぜひ確認しておきましょうね!

関連記事

- IDECOとNISAどっちから? NISAとイデコ、両者のメリットやデメリットも解説してます

- 投資の世界へ第一歩、インデックス投資 堅実に最初の一歩はインデックス

最後に:あなたのスタイルに合った投資を見つけよう

この記事を参考に、自分の投資目的や生活スタイルを見直してみてください。

「配当で安心を得る」「再投資で資産を増やす」、どちらを選んでも正解です。

どちらが自分にとって、時間やメンタルに負担にならないか、まずは少額から始めてみては以下かですか。

以上です。このブログが少しでも参考になって他の記事も読んでくれたら嬉しいです。

このブログを読んでいただけた方には「お金の苦労」がなくなれば良いなと思っています。

では次の記事でお会いしましょう!

👉 次の記事では「配当銘柄を選ぶのコツ」をご紹介します!

コメント