こんにちは!今回は「配当金で老後の自分年金を作ろう!」という解説をしていきます。年金だけはIDECO(イデコ)と違ってなかなか賭け金を挙げられませんね。それなら自分の年金を毎月30%自分で増やせば、老後問題も安泰!

みんなもコツコツ配当株を購入して自分年金を作っていこう!

🌟 はじめに:公的年金だけで老後は大丈夫?

日本の公的年金は、老後の基本的な生活を支える仕組みですが、それだけで「安心」と言えるでしょうか?

厚生年金を受給している人でも、平均月額は 約14万5,000円。

しかし、老後に必要な生活費はそれ以上が一般的です。

- 住宅費、医療費、日用品の購入など、思った以上に支出は増えます。

- 旅行や趣味など、充実した老後生活を望むなら、さらに資金が必要です。

このギャップを埋めるために、自分で「配当金を活用した自分年金」を作ることが重要です。

あなたの年金は本当に足りますか?

日本の年金制度は、年々厳しくなっています。平均的な年金受給額は月額14万5,000円。これだけで老後の生活が安定するでしょうか?

多くの方が「この金額では足りない」と感じているのが現実です。しかし、年金に加えて配当金という収入源を持てば、あなたの老後はぐっと豊かになります。

高配当銘柄で年金を30%増やすとは?

年金にプラスして、毎月4万5,000円(年間52万円)の配当収入を得れば、年金額は30%増加します。これは、実際に豊かな老後を実現する第一歩です。

- 年金月額:14万5,000円 → 18万9,500円

- 年間配当収入:52万円

これで生活費の余裕が生まれ、旅行や趣味にも充てることができます。

足りない年金は自分で作ろう!

① 配当金=45.000 円

② 厚生年金=98.000円

③ 基礎年金65.000円

合計=18万9,500円

年金月額:14万5,000円 → 18万9,500円

✅ 「月に45,000円あれば、毎月ちょっと贅沢な外食や趣味が楽しめ、老後の生活がワンランクアップ!」 😊

この方法に必要な投資額は?

平均配当利回り4.81%の高配当銘柄を使うと、年間52万円の配当を得るには約1,081万円が必要です。

- 計算式:52万円 ÷ 4.81% ≈ 1,081万円

✅ 年間利回り4%の配当株を毎月8万円購入し、配当金も再投資した場合:

- 9年目の総積立額:8,640,000円

- 9年目の資産額:10,565,862円

目標の1,080万円には あと少し足りません が、10年目には確実に到達します。😊

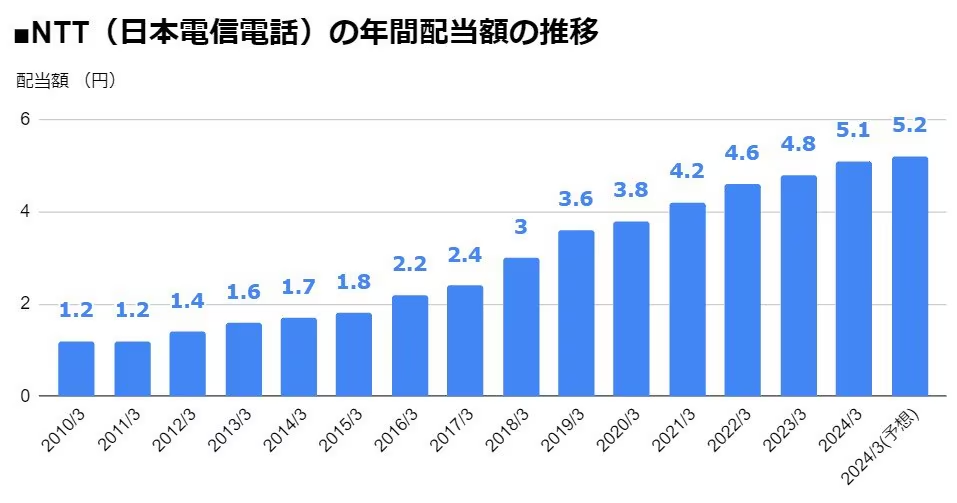

あと、株は減配もありますが、基本優良な銘柄なら増配(配当金が上がる)する銘柄を基本選ぶようにすれば、目標より早く目標金額に到着するかもしれません

配当利回り4.81%は高く設定しすぎではないか?

配当利回り4.81% は、やや 「高めの設定」 と言えますが、必ずしも非現実的というわけではありません。

最近では、日本企業は株主を重視する企業が多く見られるようになりました。自社株買いなので、株価も上がり、業績ががよければ増配(配当金の増額)もしてくれます

今回の自分年金は今日から配当利回り4.81% という訳ではありません。ある程度の期間で配当金をコツコツ買っていきでその理由

✅ 配当利回り4.81%が高いと感じる理由

- 日本株の平均配当利回りは2〜3%

- 日本市場の平均配当利回りは2〜3%程度です。

- 4.81%はこの平均を大きく上回ります。

- 高配当銘柄はリスクも高いことが多い

- 配当利回りが高い企業は、業績の悪化や減配のリスクも伴います。

- 例:日本たばこ産業(JT)、商船三井、JFEホールディングスは高配当ですが、業績に波があります。

- 連続増配銘柄は4%前後が多い

- 安定した連続増配企業(NTT、KDDI、三菱商事)でも配当利回りは3.5〜4.5%が多いです。を

- 4.81%はやや高めの設定といえます。

しかし、ここでは「老後の自分年金作り」です。人によって60〜65歳までに自分年金を用意する年数が違いますが、例えば

グラフ提供元:ダイヤモンドオンラインhttps://diamond.jp/zai/articles/-/1032764

これは、2010年の購入時点の配当利回りに対し、現在の配当が約4.33倍に成長していることを意味します。

✅ 現実的なシナリオ

安定型ディフェンシブ銘柄(例:日本電信電話、JTなど

)

⚠️ 日本電信電話、JTが利回り3%ではありません。ディフェンシブ銘柄の例えです

- 現在の利回り:例えば現在の株価で利回りが3%だった場合には・・・

- 5年間での利回り増加:

- 年2%の増配で:3% → 3.3%

- 年4%の増配で:3% → 3.6%

成長型増配企業(例:三菱商事、伊藤忠商事など)

- 現在の利回り:3%

- 5年間での利回り増加:

- 年5%の増配で:3% → 3.76%

- 年8%の増配で:3% → 4.41%

高配当銘柄リスト:有名企業30社と中堅企業20社

今の日本企業は株主還元を重視する方針になってきているのではないか。昔ではなかなか4%台の配当利回りは少なかったですが、下の表を見てください

2025年5月14日時点の各銘柄の配当利回りです。今はミニ株(1株からでも購入できる)ので、安定した企業を30社〜50社を選んで分散した方が安全に運用できます。

高配当銘柄リスト・業種別分類 (2025年5月〜6月の株価を参照)

2025年6月時点の配当利回りに基づいた、有名企業および中堅企業の高配当株リストです。

| 企業名 | 証券コード | 配当利回り(%) | 業種 |

|---|---|---|---|

| 日本たばこ産業 | 2914 | 4.40 | 食品・タバコ |

| NTT | 9432 | 3.38 | 通信 |

| KDDI | 9433 | 3.25 | 通信 |

| ソフトバンク | 9434 | 3.91 | 通信 |

| 三菱商事 | 8058 | 3.79 | 総合商社 |

| 三井物産 | 8031 | 3.86 | 総合商社 |

| 伊藤忠商事 | 8001 | 3.95 | 総合商社 |

| 住友商事 | 8053 | 3.90 | 総合商社 |

| 丸紅 | 8002 | 3.84 | 総合商社 |

| 三菱HCキャピタル | 8593 | 3,97 | 金融、リース会社? |

| ホンダ | 7267 | 5.37 | 輸送用機器 |

| パナソニックHD | 6752 | 4.89 | 電機 |

| 小松製作所 | 6301 | 4.73 | 機械 |

| 日本製鉄 | 5401 | 5.73 | 鉄鋼 |

| ENEOSホールディングス | 5020 | 3.76 | エネルギー |

| 東京海上HD | 8766 | 3.35 | 保険 |

| 三井住友FG | 8316 | 3.36 | 銀行 |

| みずほFG | 8411 | 3.65 | 銀行 |

| 三菱UFJ FG | 8306 | 3.45 | 銀行 |

| 日本郵政 | 6178 | 3.50 | サービス |

| オリックス | 8591 | 3.91 | 金融(リース) |

| 武田薬品工業 | 4502 | 4.58 | 医薬品 |

| 住友倉庫 | 9303 | 3.65 | 運輸、倉庫 |

| 花王 | 4452 | 2.30 | 化学・日用品 |

| トヨタ自動車 | 7203 | 3.33 | 輸送用機器 |

| 三菱商事 | 8058 | 3.65 | 卸業 |

| キヤノン | 7751 | 3.59 | 電機・精密 |

| ブリヂストン | 5108 | 3.51 | ゴム製品 |

| 三井住友トラストグループ | 8309 | 4.45 | 銀行 |

| 積水ハウス | 1928 | 4.19 | 不動産 |

| 東洋建設 | 1890 | 6.18 | 建設 |

配当利回りを調べるにはこちら➡️:▶ みんかぶ(MINKABU)公式:日本株の配当情報ページ

| みんかぶ(MINKABU) | 配当性向・利回り・増配履歴など、配当関連の詳細データが豊富。 |

高配当銘柄リスト(2025年5月〜6月の株価を参照)

⚠️利回りが高い銘柄がを多く取り入れていますが、減配の可能性もある銘柄が含まれています。

2025年5~6月時点のデータに基づき、最新の配当利回りと業種を記載しています。配当利回りに数値のずれが生じることがあります

| 企業名 | 証券コード | 配当利回り(%) | 業種 |

|---|---|---|---|

| ヒューリック | 3003 | 3.78 | 不動産 |

| IDEC | 6652~ | 5.61 | 電気機器 |

| シチズン時計 | 7762 | 5.54 | 精密機器 |

| NF-J-REIT ETF | 1343 | 4.53 | J-REIT系(不動産) |

| 中部鋼鈑 | 5461 | 5.03 | 鉄鋼 |

| NOK | 7240 | 5.28 | 輸送用機器 |

| 飯野海運 | 9119 | 5.45 | 海運業 |

| INFRONEER HD | 5076 | 5.08 | 建設業 |

| オリエントコーポレーション | 8585 | 4.71 | その他金融業 |

| ベルシステム24 | 6183 | 4.81 | サービス業 |

| NTN | 6472 | 5.15 | 機械 |

| 大同特殊鋼 | 5471 | 4.86 | 鉄鋼 |

| 野村不動産 | 3231 | 4,17 | 不動産 |

| 東ソー | 4042 | 4.98 | 科学 |

| 日本精工 | 6471 | 3.60 | 機械 |

| 住友電気工業 | 5802 | 3.32 | 非鉄金属 |

| 蔵王産業 | 9986 | 4.11 | 卸業 |

| 日本通運 | 9062 | 2.67 | 陸運業 |

| 日本郵船 | 9101 | 6.33 | 海運業 |

| 電源開発 | 1343 | 4.46 | 電気、ガス |

配当利回り4%超えの銘柄はたくさんあります。その中でも有名企業を50社ピックアップしました

配当利回り4.81%を達成できる企業群です。これからこれらの株を安い時に拾えて、そのあと年数を越すごとに増配をしていけば、老後の自分年金も潤沢になりそうですね

✅株式投資で「高配当銘柄」を選ぶと、毎年安定した配当収入を期待しがちです。しかし、現実はそう甘くありません。

どれだけ優良な企業でも、減配(配当金の引き下げ)や無配(配当停止)に直面することがあります。

高配当銘柄は「拾っていく」が基本!

高配当銘柄は「いつでもお買い得」ではありません。特に株価が上がっている時にまとめて購入すると、元本割れのリスクが高まります。

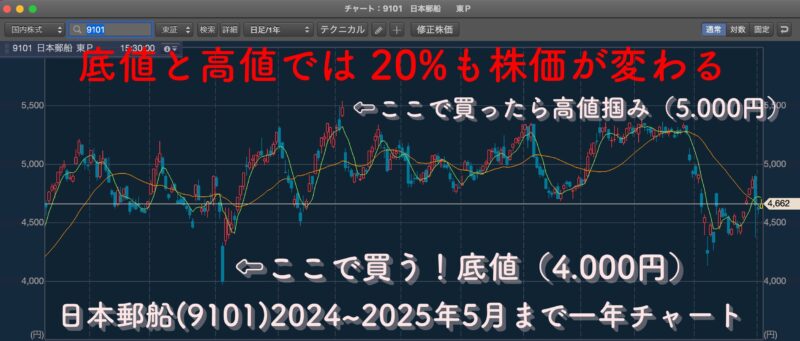

画像は日本郵船(9101)です。高配当だからといっていつでも買えば良い訳ではありません。高値掴みになると、配当金は貰えても、元本はマイナスのままです。

欲しい価格まで、購入を我慢することが重要です。直近ですとトランプショックや、2024年8月に日本銀行(日銀)が政策金利を0.25%に引き上げたことを受けて、日本の株式市場は大きく下落しました。

そのような時に、人気がある高配当銘柄も価格が下がる時が多いです。その時こそ、一生付き合うことになる高配当銘柄の購入チャンスかもしれmせん

特に優良企業の株価は、安く買えるチャンスはなかなかありません。何かが起きて、「なんちゃらショック」が来た時が市場が「パニック状態」になります。その時に人気な高配当銘柄にもパニックにより「価格が下がったら」購入のチャンスです

しかし、市場にパニックがいつ起こるかなんて誰にもわかりません。暴落まで我慢できない人は、下の①〜③の買い方が

- ① 安い時に少しずつ「拾っていく」(日足チャートでRSIが20辺りを狙う)

- ② ドルコスト平均法を活用し、分散投資でリスクを抑える(ミニ株でコツコツ買う)

- ③ 配当権利日あとに株価が下がったら購入する

具体例:4.81%の高配当銘柄で年金を増やすシミュレーション

- 投資額:1,081万円

- 年間配当収入:52万円

- NISA口座で税金を非課税化 → 配当金が丸ごと手元に

まとめ:自分で年金を増やすための3つのポイント

- 高配当銘柄は割安時に「拾っていく」

- NISAを活用し、税金を抑える

- 配当+値上がり益の「二重の収入」を狙う

老後はあなたの手で豊かにできます。今から準備を始めましょう!😊

以上です。このブログが少しでも参考になって他の記事も読んでくれたら嬉しいです。

このブログを読んでいただけた方には「お金の苦労」がなくなれば良いなと思っています。

では次の記事でお会いしましょう!

関連記事

金持ちは資産を、貧乏人は負債を買う|金持ち父さんの教えをわかりやすく解説

『暴落は買い場!』と叫んでいた人が、実際に買ってるとは限らない理由

「高配当株 vs インデックス投資|違いやメリットを初心者向けに解説」

コメント